■ はじめに:ひげ剃りに“派閥”なんていらない

ひげの剃り方は、本当に人それぞれだと思います。

深剃りの感触が好きな人もいれば、

朝の準備を少しでも効率良くしたい人もいる。

どちらが優れている、正しいという話ではなく、

ただ自分の生活の流れに合う方法を自然に選んでいるだけ。

私はそう感じています。

今回まとめた方法も、

ふだんの習慣を否定したり置き換えるものではありません。

むしろ、

「必要なときに静かに取り出せる“もうひとつの手段”」

そんな軽い位置づけです。

たとえば——

- 家族が寝ている早朝

- ホテルで同室者に気を遣う夜

- 静かな場所で音を立てたくないとき

- 外出直前に“ちょっと整えたい”瞬間

こうした「たまに困る場面」は、

普段どんな道具を使っている人にも起こり得ます。

私自身も、ひげ剃りの派閥意識があるわけではなく、

生活に合わせて自然に使っているだけ。

そのうえで今回の方法を試してみたところ、

ひげ剃りの自由度がひとつ増えたと感じました。

この記事はその体験の記録です。

■ きっかけ:風呂場に行くのが面倒な日がある

普段は風呂場でT字カミソリを使っています。

ただ実際には、

- 朝バタバタしている

- すぐ出かけたい

- 夜に風呂へ入れなかった

- 仕事中に“ヒゲが伸びたな”と気になる

こういうとき、

いちいち風呂場へ行くのが面倒に感じる日があります。

電気シェーバーの便利さも理解しているけれど、

私の場合はT字の剃り味が好きで、

できればそちらを使いたい。

そこで、

「風呂場に行かなくてもT字で剃れる構成」

を考えてみることにしました。

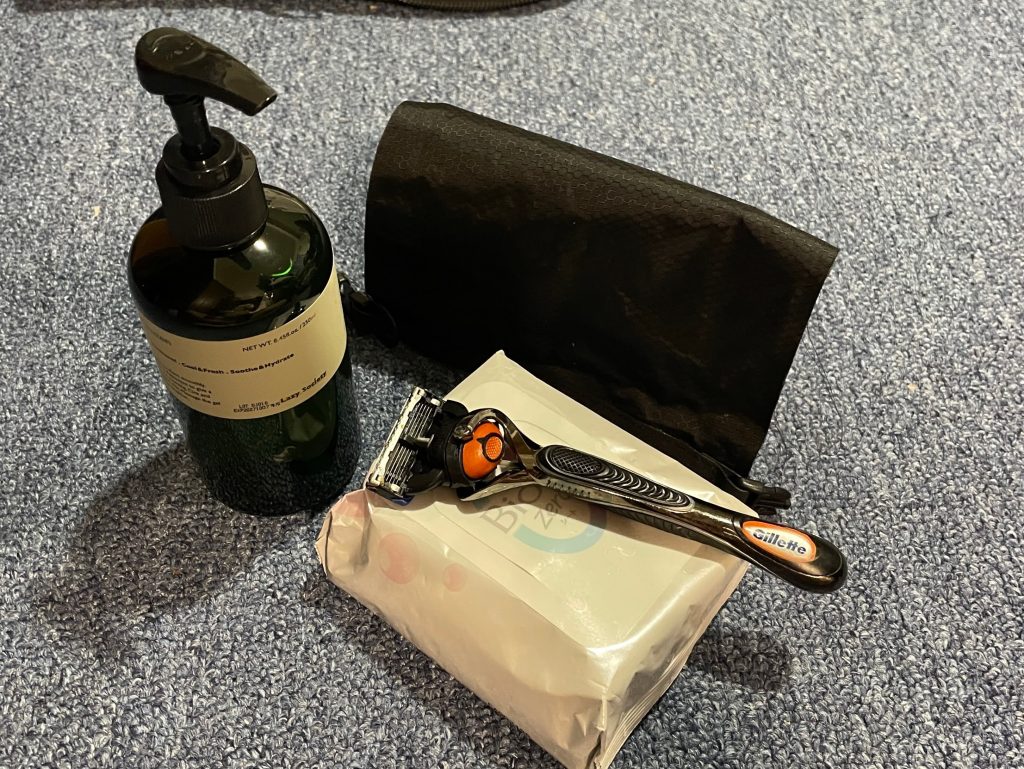

■ 今回使ったのは、この4つ

今回の“風呂の外でT字を使うシステム”を組んだのは、この4点です。

このうち、IKKEIケースだけは後で説明しますが、

「カミソリ本体を清潔にしまうため」の役割です。

これがあるだけで外でも安心して使えます。

では、それぞれのアイテムの役割と理由を紹介します。

■ 1. ジレット プログライド

——安全で扱いやすく、深剃りもできる中心の存在

今回の方法が成立した理由の半分は、

プログライドのヘッド構造にあると言ってよい。

- 肌への追従性が高い

- サスペンションで刃圧が安定

- 少量のジェルでも滑りが良い

- 角度のブレを自然に吸収してくれる

鏡がなくても剃れるくらい扱いやすく、

風呂の外でも安心して使えました。

■ 2. Cica Shaving Gel(メントール)

——水が少なくても、T字を安全に動かせる

今回の仕組みのもう半分を担うアイテムがこれ。

- 粘度が高く、ヒゲが飛散しない

- 少量で顔全体に伸びる

- 皮膜がしっかりしているので刃がスムーズ

- メントールの爽快感が想像以上に気持ちいい

洗面台の蛇口からちょっと水を使う程度で、

問題なく剃れます。

■ 3. ビオレ Bioré Zero フェイスシート

——“洗顔ができない”という最大の問題を解決

正直、これが最も意外なヒットでした。

- ジェルをしっかり拭き取れる

- カミソリの刃も拭ける

- 化粧水入りで保湿もできる

- 香りと清涼感が強くて気持ちいい

- どこでも使える携帯性

風呂の外でT字を使うとき、

最大の課題は「洗えないこと」です。

その問題をこの一枚が完璧に解決してくれました。

■ 4. IKKEI 石鹸ケース

——濡れたT字を“安全にしまえる”小さな便利さ

IKKEIの石鹸ケースは、

今回の構成の中で “T字カミソリの置き場所問題” を解決する役割を担います。

- 濡れたカミソリをそのまま収納できる

- 収納している間に乾く

- 密閉性が高く、カバンや洗面所を汚さない

- 外出先でも安全に持ち歩ける

- とても丈夫で安心感がある

特に驚いたのは、「石鹸が乾く」という点です。

ジップロックのような密閉袋は、濡れたものを入れておくと次に使うまでずっと湿ったままですが、IKKEIの石鹸ケースは違います。防水なのに通気性があるようで、入れっぱなしにしていても、次に使う頃にはちゃんと乾いている。

不思議ですが、これが本当に便利なんです。

ジェルやシートは人によって持ち運び方が変わると思いますが、

カミソリ本体だけは、このケースに入るだけで

どこでも使える道具に変わる。

なお、工夫次第では、

小分けボトルやポケットシートなどと組み合わせて

“ひとつの携帯セット”として発展させることも可能です。

Lサイズなら、ビオレのシートも丸っと入ります。

■ 実際に使ってみた感想:

洗面台なら完璧。ベッド上は“不可能ではないがやる必要はない”。

最初に“極限条件”として試したのは、

- 鏡なし

- 水なし

- ベッドの上

という環境。

結論:

不可能ではない。だが、そこまでする必要はない。

ただ、以下はしっかり確認できました:

- 飛散しない

- 無音

- 肌も荒れない

- 剃り残しも指の感触でほぼ対応できる

けれど実運用として現実的なのは、やはり:

- 洗面台

- トイレ

- パウダールーム

- ホテルの洗面台

- 車内(停車時)

こういう環境でした。

特に、自宅の2Fにある洗面台で

“思い立ったらすぐ剃れる” のは

想像以上のメリットでした。

■ この方法が役立つシーン(まとめ)

- 朝風呂に入れなかった翌朝

- 出勤前に鏡の前でちょっとだけ剃りたい

- 営業前にオフィスのトイレで

- デートの前に身だしなみを整えたい

- 旅行中、風呂のタイミングがズレた日

- ホテルで同室者が寝ているとき

- 飛行機や夜行バスなど、音を出したくない場所

- 昼過ぎに“青ヒゲ”が気になる体質の人

- 車移動中のSA・PA(停車して)

「静かで、深くて、後処理も楽」

というのは、状況によっては大きな価値になります。

■ 結論:

普段のひげ剃りはそのままに、“ひとつ自由が増える”

今回の方法は、

普段のひげ剃り習慣を変えるためのものではありません。

- 電動派の人

- T字派の人

- どちらでもない“なんとなく派”の人

すべての人にとって、

ある特定のシーンだけラクにしてくれる“補助カード” のような存在です。

風呂場だけがT字の居場所ではない。

必要なときに、静かに、どこでも、深く剃れる。

それだけで、ひげ剃りはもう少し自由になる。